Con precios de venta promedios de las viviendas actuales que alcanzan máximos históricos este año, muchos propietarios están contemplando la posibilidad de vender sus propiedades. Incluso aquellos que compraron sus viviendas hace menos de dos años pueden verse tentados a aprovechar este mercado de gran demanda. Sin embargo, antes de poner su vivienda en venta, asegúrese de considerar las implicaciones tributarias. La propiedad de vivienda y los impuestos pueden complicarse en función del tiempo que se haya tenido la propiedad, así como de las ganancias que se obtengan.

Ley de alivio al contribuyente de 1997

Su vivienda se considera un activo de capital, lo que significa que está sujeta a ganancias de capital. Sin embargo, en muchos casos puede estar exento gracias a la Ley de alivio al contribuyente de 1997. Según esta ley, los contribuyentes únicos no tienen que pagar las ganancias de capital por la venta de una residencia personal hasta $250,000. Ese monto aumenta a $500,000 para las parejas casadas que presentan una declaración conjunta. Sin embargo, para acogerse a la exención, debe cumplir lo siguiente:

- Requisito de propiedad y uso

Durante los cinco años anteriores a la fecha de la venta, debe haber sido propietario de la vivienda y haber vivido en ella durante, al menos, dos años. Hay algunas excepciones a esta regla de elegibilidad, incluidas las personas con discapacidad y el personal militar.

- Plazos de exención

Puede acogerse a la exención una vez cada dos años. Sin embargo, solo es válida para una residencia principal, incluso si cumple el requisito de propiedad para más de una propiedad.

Tasas impositivas sobre las ganancias de capital

Dependiendo del tiempo que haya sido propietario de su vivienda y del precio por el que la venda, puede estar sujeto a tasas impositivas sobre las ganancias de capital a corto plazo o tasas impositivas sobre las ganancias de capital a largo plazo.

Tasas impositivas sobre las ganancias de capital a corto plazo

Si ha sido propietario de su vivienda durante menos de un año, no puede acogerse a la exención. También estará sujeto a tasas impositivas sobre las ganancias de capital a corto plazo por cualquier ganancia obtenida con la venta. La tasa impositiva sobre las ganancias de capital a corto plazo es igual a su tasa del impuesto sobre la renta. Por ejemplo, si es soltero y se encuentra en la categoría impositiva del 22%, pagará un 22% en impuestos sobre las ganancias de capital por la venta de su vivienda.

Tasas impositivas sobre las ganancias de capital a largo plazo

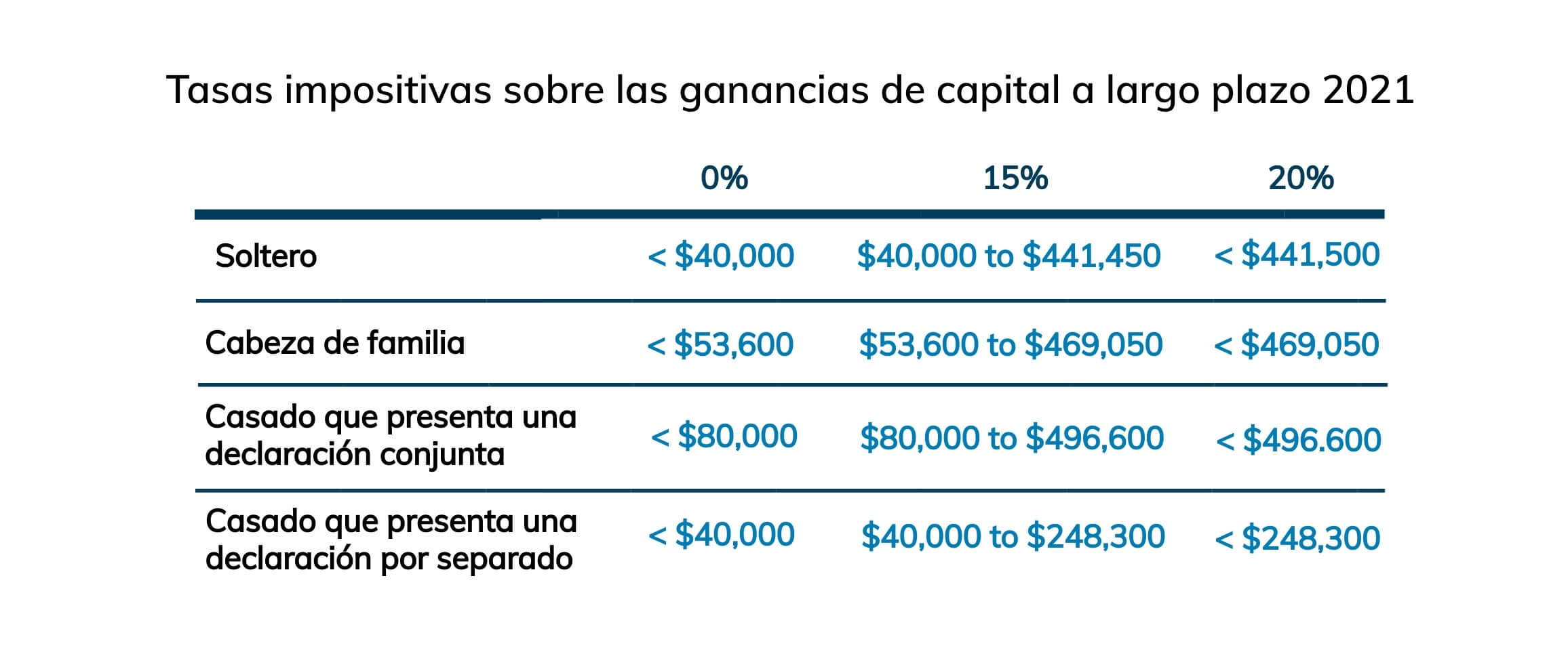

La tasa impositiva sobre las ganancias de capital a largo plazo se aplica si ha sido propietario de su vivienda durante más de un año. Aunque muchas personas pueden acogerse a la tasa impositiva del 0%, usted puede entrar en la categoría del 15% o del 20%, dependiendo de su estado civil y de sus ingresos.

Si compró la vivienda en un plazo de 12 meses, pero menos de dos años desde la fecha de venta, deberá pagar el impuesto sobre las ganancias de capital a largo plazo sobre cualquier ganancia (precio de venta menos la base de coste). También deberá pagar impuestos sobre cualquier monto que supere los límites del IRS si es elegible para la exención. Por ejemplo, una pareja casada con un ingreso combinado de $500,000 y unas ganancias de capital de $600,000 por la venta de su vivienda tendría que pagar un impuesto del 20% sobre $100,000, si pudiera acogerse a la exención.

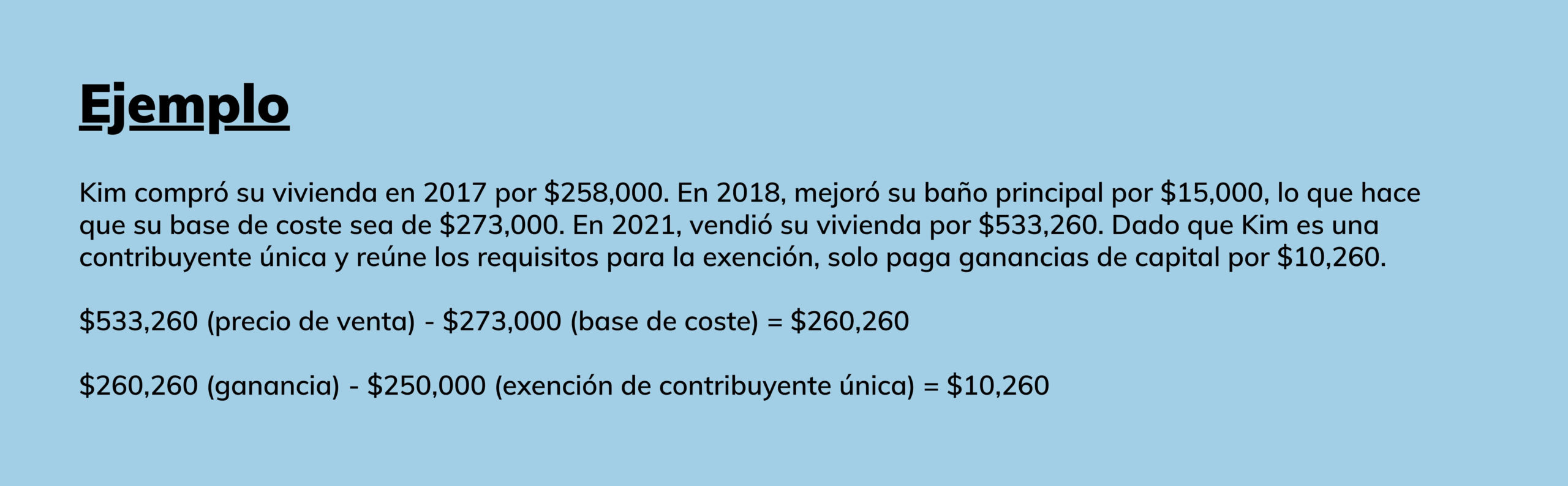

Base de coste y ganancias de capital

Determinar cuánto del precio de venta de su vivienda está sujeto al impuesto sobre las ganancias de capital depende de la base de coste de su vivienda y del monto de su exención, si la hubiera. La base de coste es el valor de su vivienda cuando la pagó, incluidos los costos de mejoras, determinados honorarios legales y otros gastos asociados. Sin embargo, la base de coste de su vivienda puede cambiar con el tiempo. Por ejemplo, si añade una habitación a su vivienda o realiza mejoras importantes en la cocina, el costo de estos proyectos aumentará su base de coste.

Asegúrese de conservar todos los recibos y facturas de las mejoras realizadas en su vivienda. Lamentablemente, los costos de mejora para el mantenimiento de su vivienda o aquellos con una vida útil inferior a un año no aumentan su base de coste.

También es posible que el valor de su base de coste disminuya con el tiempo. Esto suele ocurrir cuando ha recibido un pago del seguro debido a una pérdida por inundación, incendio u otros desastres. Aunque es posible que experimente una pérdida al vender su vivienda, especialmente si su base de coste ha disminuido, no puede tomarla como una deducción en su declaración de impuestos.

¿Cuándo mi vivienda no está exenta del impuesto sobre las ganancias de capital?

Si está buscando obtener una ganancia rápida mediante el cambio de propiedades, tenga en cuenta que es poco probable que pueda optar a una exención del impuesto sobre las ganancias de capital. Como se señaló anteriormente, debe ser propietario y vivir en su vivienda durante al menos dos de los cinco años anteriores a la venta. También es posible que no pueda beneficiarse de la exención si:

- Está sujeto al impuesto de expatriación.

- Adquirió su vivienda en un intercambio similar (también conocido como intercambio de la sección 1031) en los últimos cinco años antes de venderla.

- Se ha acogido a la exención por otra propiedad en los últimos dos años.

Antes de decidir vender su vivienda, asegúrese de entender las consecuencias tributarias y cómo puede minimizar su responsabilidad. Le recomendamos encarecidamente que revise la Publicación 523, Venta de su viviendapara obtener ayuda para determinar su base de coste, calcular las ganancias y pérdidas, así como familiarizarse con los requisitos de informe del IRS.