Cada año se adoptan aproximadamente 135,000 niños en Estados Unidos. Una de cada 25 familias con hijos tiene un niño adoptado. El proceso de adopción puede ser largo y costoso, especialmente en el caso de las adopciones internacionales. Afortunadamente, el gobierno federal proporciona cierto alivio financiero a través de su crédito tributario por adopción. Sin embargo, no todos los contribuyentes que adoptaron o iniciaron el proceso de adopción en 2023 podrán acogerse al crédito. Para determinar si puedes reclamarlo, sigue leyendo para saber más sobre los requisitos de elegibilidad, los límites de ingresos y lo que califica como gastos elegibles.

Elegibilidad para el crédito tributario por adopción

Si tiene gastos de bolsillo debido a una adopción en 2023, puede ser elegible para el crédito tributario por adopción (parcial o total) si todo lo siguiente es cierto:

- El niño que ha adoptado no es su hijastro;

- El niño tiene 17 años o menos, o es un ciudadano estadounidense o un extranjero residente que es física o mentalmente incapaz de cuidar de sí mismo (cualquier edad); y

- La renta bruta ajustada modificada (MAGI) de su familia es inferior a $279,230.

Si su hijo adoptivo no tiene número de la Seguridad Social, también tendrá que solicitar un Número de Identificación del Contribuyente por Adopción (ATIN) para declararlo como dependiente en su declaración de la renta. Las familias con un MAGI superior a $279,230 no pueden optar a la desgravación tributaria.

¿Cuánto vale el crédito?

El valor total del crédito tributario se basa en su MAGI y en el importe total de los gastos cualificados. Si su MAGI es inferior a $239,230, tiene derecho a recibir el crédito completo de $15,950 por hijo o el total de sus gastos admisibles, lo que sea menor. Si su IMC está entre $239,231 y $279,229, puede optar a un crédito parcial.

Si su deuda tributaria es menor que el crédito que puede recibir, puede trasladar el crédito restante hasta cinco (5) años más. En caso de que no deba ningún impuesto, le recomendamos que solicite el crédito tributario por adopción, ya que puede ser reembolsable en años futuros.

¿Quién tiene derecho a la desgravación por adopción de un niño con necesidades especiales?

Los contribuyentes que adoptan a un niño con necesidades especiales pueden reclamar la totalidad del crédito de $15,950, independientemente de sus gastos de adopción cualificados. Según el IRS, un niño califica como necesidades especiales si lo siguiente es cierto:

- El niño era ciudadano o residente de EE.UU. o sus posesiones en el momento en que se inició el proceso de adopción.

- Un estado (incluido el Distrito de Columbia) ha determinado que el niño no puede o no debe regresar al hogar de sus padres.

- El estado ha determinado que el niño no será adoptado a menos que se proporcione asistencia a los padres adoptivos. Los factores que se utilizan para tomar esta determinación incluyen:

- El origen étnico del niño y su edad,

- Si el niño pertenece a una minoría o a un grupo de hermanos, y

- Si el niño tiene una condición médica o una discapacidad física, mental o emocional.

A menos que el estado haya determinado que el niño tiene necesidades especiales, el hecho de tener una condición o factor específico no es suficiente para considerarlo como necesidades especiales para el crédito tributario. Los niños extranjeros, independientemente de su edad o sus capacidades, no tienen derecho a la designación de necesidades especiales.

Gastos subvencionables

El IRS permite la mayoría de los gastos relacionados con la adopción legal de un niño elegible. Esto puede incluir:

- Gastos de adopción razonables y necesarios

- Costos judiciales y honorarios de abogados

- Gastos de viaje, como comidas y alojamiento

- Gastos de readopción relacionados con la adopción de un niño extranjero

Los honorarios pagados por los estudios del hogar al principio del proceso de adopción también son gastos de adopción elegibles. Si dos contribuyentes, que no están casados entre sí, comparten los gastos de la adopción, el crédito tributario por adopción debe dividirse entre ellos.

Los gastos de un vientre de alquiler o la adopción del hijo de su cónyuge no son subvencionables. Si recibió financiación de un programa local, estatal o federal, o fue reembolsado a través de un programa del empleador, esos gastos tampoco son elegibles para el crédito tributario.

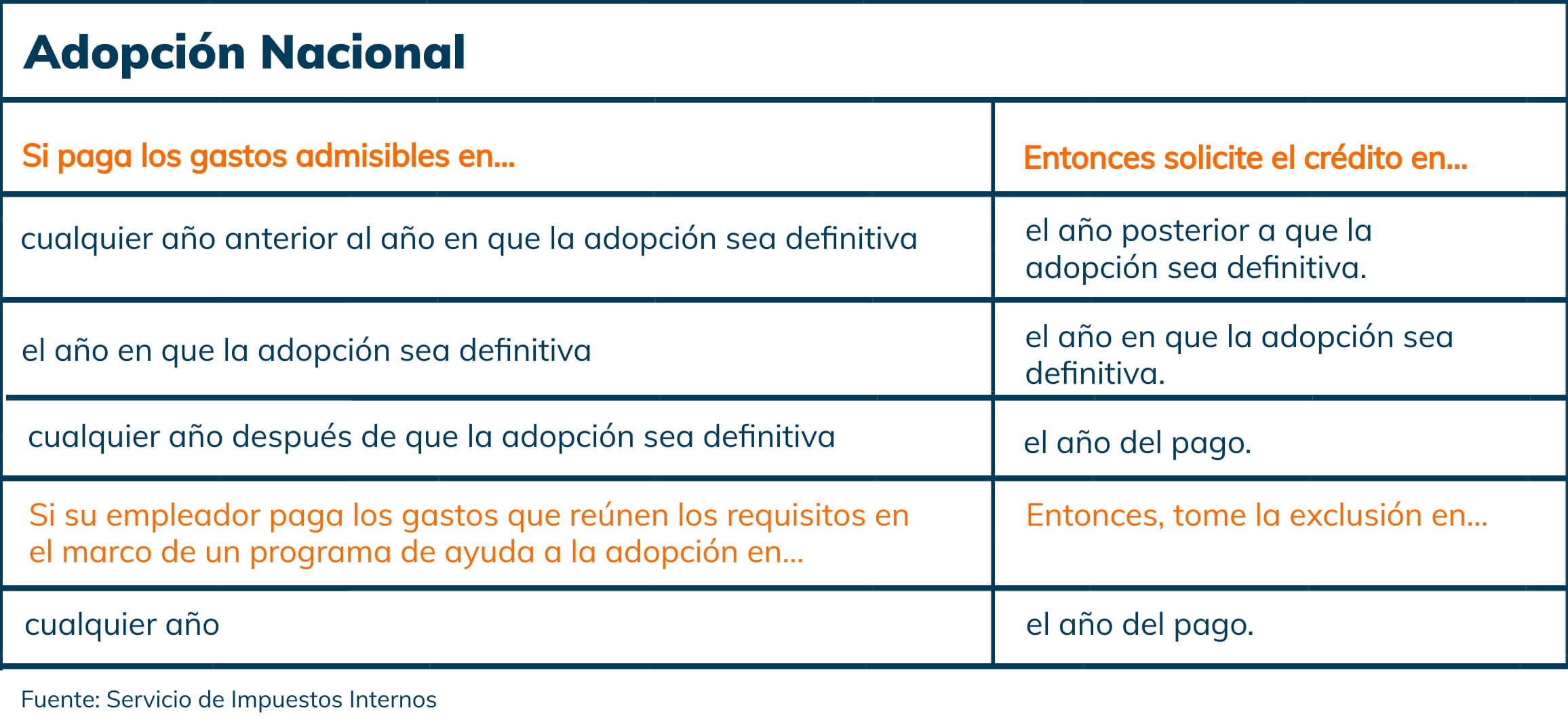

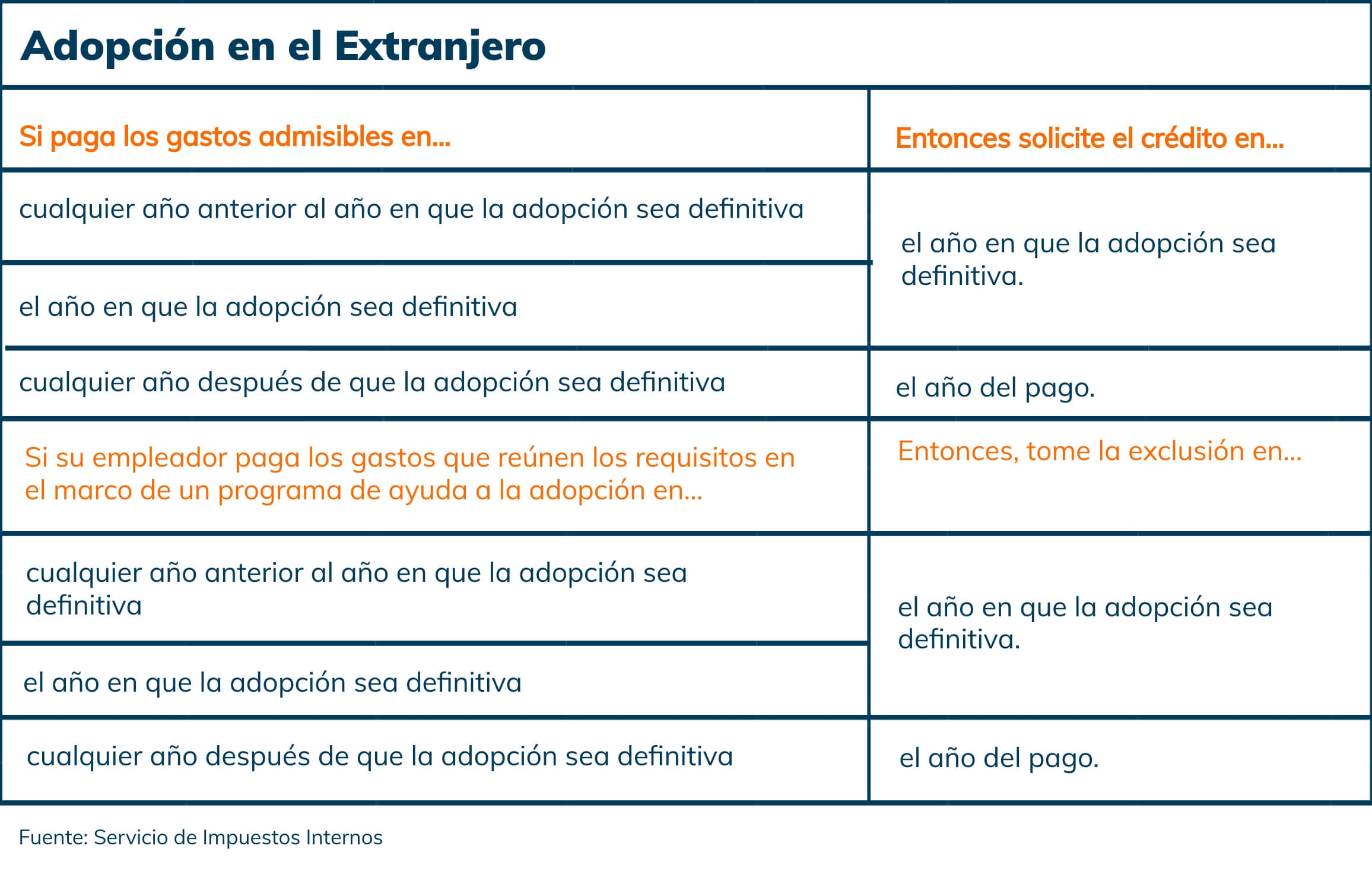

Cuándo solicitar el crédito

El momento en que puede solicitar el crédito tributario por adopción depende de si la adopción es nacional o extranjera. Utilice las tablas siguientes para determinar cuándo puede solicitar el crédito.

Si el hijo que cumple los requisitos es ciudadano o residente estadounidense, puede obtener el crédito, aunque la adopción no llegue a realizarse. Sin embargo, en el caso de la adopción extranjera, solo podrá solicitar el crédito cuando la adopción sea definitiva.

Los hijos que no son ciudadanos estadounidenses o residentes en los Estados Unidos en el momento de la adopción se rigen por las directrices de adopción en el extranjero.

Cómo solicitar el crédito tributario por adopción

Para reclamar el crédito, debe rellenar el Formulario 8839 del IRS, Gastos de adopción cualificados. Este formulario debe presentarse junto con el Formulario 1040 al hacer la declaración de impuestos. La mayoría de los programas de software de impuestos completan el formulario por usted. En algunos casos, puede modificar una declaración de impuestos anterior para reclamar el crédito tributario por adopción. Sin embargo, dependiendo de cuánto tiempo hace que se presentó la declaración original, el IRS puede o no permitir el crédito.

Si usted está presentando una declaración en papel o necesita ayuda adicional, puede ser beneficioso trabajar con un profesional de impuestos para asegurar que sus cálculos son correctos. Póngase en contacto con Tax Defense Network al 855-476-6920 para programar una consulta gratuita y obtener más información sobre nuestras tarifas de preparación de impuestos asequibles.